Vous êtes décidé(e) à réclamer à vos clients des pénalités pour retard de paiement ? Une petite mise au point peut s'avérer nécessaire pour respecter la règle, éviter les erreurs de calcul, et augmenter vos chances de les encaisser.

Comment calculer les pénalités de retard ?

La réglementation en matière commerciale oblige les entreprises à indiquer sur leurs factures les conditions de paiement, à savoir : la date d'échéance et le taux d'intérêt de retard

Dès que l'échéance de paiement est dépassée, le créancier peut ensuite réclamer de plein droit des intérêts de retard à son client, en appliquant la règle de calcul suivante :

Intérêts de retard = montant dû (ttc) X taux d'intérêt X (nbre de jours de retard / 365)

Le calcul semble simple, encore faut-il appliquer le bon taux, et savoir ensuite relancer efficacement son client !

Bon à savoir : en BtoB (si votre client est une entreprise), la mise en demeure n'est pas nécessaire pour faire démarrer les intérêts. Ils courent dès le 1er jour suivant la date d'échéance indiquée sur votre facture (30 jours date de facture par défaut)

Quel taux d'intérêt choisir pour le calcul des pénalités de retard ?

Généralement, le taux d'intérêt figure sur votre facture (3 fois le taux d'intérêt, 10%, ...). Ce taux peut être librement fixé sans toutefois être inférieur à 3 X le taux d'intérêt légal. Par ailleurs, si aucun taux n'est mentionné, par défaut, c'est le taux de la BCE majoré de 10 points qui doit être appliqué.

Voici donc les taux les plus utilisés par les entreprises et nos recommandations :

3 fois le taux d'intérêt légal : un seuil peu dissuasif à éviter ⛔

La plupart des entreprises indique dans leurs conditions de paiement un taux égal à 3 fois le taux d'intérêt légal, malgré son très faible rendement : le taux d'intérêt légal, fixé chaque année par décret, atteignait en 2014 un niveau historiquement bas, à 0,04 % ! Avec ce taux, l'effet coercitif d'appliquer des pénalités était inexistant à l'époque...

En 2015, ce taux a été revalorisé, pour se hisser aujourd'hui (2025) à 3,71 % si le créancier est un professionnel, ce qui est nettement plus acceptable. En multipliant par 3 le taux d'intérêt légal, le résultat atteint 11,13 % à compter du 1er janvier 2025 (créanciers professionnels). Il était fixé à 14,76 % sur le 2nd semestre 2024.

Bon à savoir : Ce taux est un seuil. Le créancier ne peut pas appliquer un taux inférieur à 3 X le taux d'intérêt légal (art L 441-10 du Code de commerce)

Taux BCE majoré de 10 points : le taux applicable par défaut 🎯

Ce même article L. 441-10 du Code de commerce stipule par ailleurs que, sauf disposition contraire, le taux applicable est celui du taux d'intérêt de la Banque Centrale Européenne ("à son opération de refinancement la plus récente") majoré de 10 points.

Bon à savoir : En l'absence de clause sur les retards de paiement dans le contrat (CGV paraphées ou bon de commande signé indiquant un taux d'intérêt spécifique en cas de retard de paiement), c'est bien ce taux BCE majoré de 10 points qu'il faut appliquer !

Bon à savoir bis : Compte tenu de la fluctuation de ce taux tout au long de l'année, l'article L 441-10 du Code de commerce indique que " le taux applicable pendant le 1er semestre de l'année concernée est le taux en vigueur au 1er janvier de l'année en question. Pour le 2nd semestre de l'année concernée, il est le taux en vigueur au 1er juillet de l'année en question".

Malgré un taux BCE relativement faible au 1er janvier 2025 à 3,15 % la majoration de 10 points permet un rendement tout à fait acceptable à 13,15 % sur S1 2025.

Taux fixe : sous condition 👍

Compte tenu de la fluctuation de ces 2 taux (int. légal et BCE), il serait finalement plus simple et plus dissuasif de revendiquer un taux d’intérêt fixe... à condition :

- qu'il ait bien été accepté par le débiteur à la signature de l'acte de vente (bon de commande, CGV paraphées, devis...)

- qu'il ait bien été repris sur la facture

- et qu'il ne soit pas jugé confiscatoire (abusif). 12% ou 15% par an semble être un bon compromis...

Bon à savoir : Depuis le 1er janvier 2013, les entreprises peuvent réclamer à leurs clients professionnels qui ne respectent pas les délais de paiement, outre les intérêts de retard vus plus haut, une indemnité forfaitaire, qui a été fixée à 40 euros (Décret n° 2012-1115 du 2 octobre 2012), pour chaque facture impayée, quelques soient le montant et l'ancienneté.

Comment déterminer le nombre de jours de retard ?

Les pénalités courent dès le lendemain de la date d'échéance indiquée sur la facture (pour le BtoB). Au-delà de cette date, le débiteur est en retard de paiement.

Nombre de jours de retard = Date du jour - Date d'échéance

La date d'échéance est normalement mentionnée sur la facture.

Que dit le Code de commerce à son sujet ? Comme pour le taux d'intérêt, c'est l'article L 441-10 du Code de commerce qui en fixe les modalités. Par défaut, le délai pour régler une facture est de 30 jours, sauf disposition contraire convenue entre les parties qui ne peut fixer un délai supérieure à 60 jours date de facture.

En clair, si dans le contrat conclu avec son client, aucun délai de paiement n'y est mentionné, la date d'échéance est de 30 jours date de facture. Et bien évidemment, dans ce cas, les pénalités sont dues par le débiteur, de plein droit, dès le 31ème jour après la date d'émission de la facture.

Recouvr'Up : notre calculateur automatique des pénalités !

Afin d'éviter de se débattre avec calculatrice, taux et délai à prendre en compte, nous mettons à la dispositions des entreprises un outil innovant qui leur permet de calculer automatiquement les pénalités de retard, et de les encaisser !

Outre le calcul automatique des pénalités, l'utilisateur reçoit un justificatif comptable, à forte valeur probante. Les pénalités, établies officiellement, sont désormais dues de plein droit par votre débiteur !

Rendez-vous ici (gratuit et sans engagement) 👉 https://recouvrup.fr

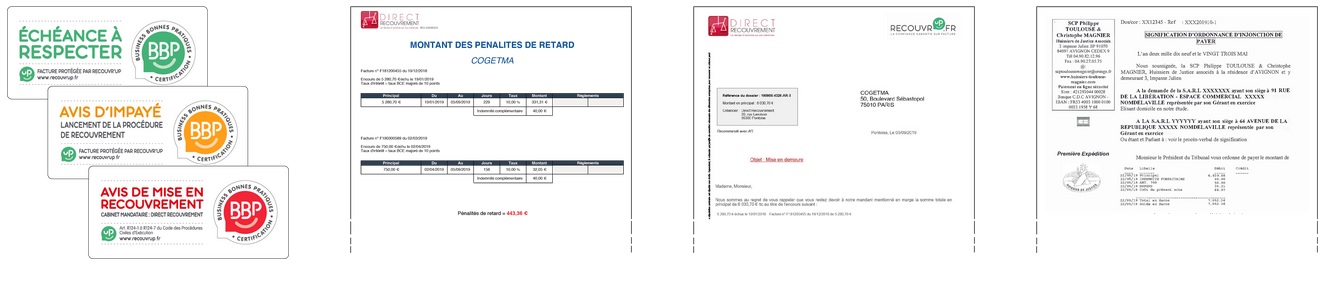

Bien plus qu'un simple calculateur, Recouvr'Up fournit également tous les services nécessaires pour combattre les impayés et les retards de paiement, à savoir :

-

Prévention : des stickers de couleurs à apposer sur les factures et courriers de relance

- Amiable : des courriers de relance envoyés par nos services 7/24 et ses stickers Business Bonnes Pratiques®

-

Contentieux : les notifications instantanées de notre cabinet de recouvrement (mail, courrier, recommandé)

-

Judiciaire : la procédure judiciaire d'injonction de payer et la signification de son ordonnance de paiement par un commissaire de justice

L'utilisation de Recouvr'Up en vidéo

Article rédigé par Philippe Bernis

Pour en savoir plus :

Remplissez le formulaire de contact

Planifiez un rendez-vous téléphonique (20 mn) sur notre agenda

A lire sur le même sujet :

- Encaisser ses factures aux échéances contractuelles : Méthodologie

- Le recouvrement de factures impayées : Méthodologie

- Les règles sur les pénalités de retard